Apa Itu OPR, Dan Apa Kesan OPR Kepada Anda?

Table of Contents

Jawatankuasa Polisi Monetari (JPM) Bank Negara Malaysia (BNM) akan berjumpa setiap tiga bulan untuk membincangkan pengurusan polisi monetari negara. Antara keputusan yang dibuat oleh mereka adalah untuk meningkatkan, mengekalkan, atau menurunkan Kadar Dasar Semalaman.

Apakah sebenarnya Kadar Dasar Semalaman, atau lebih dalam bahasa Inggeris Overnight Policy Rate (OPR)?

Apa itu OPR

Seperti yang telah disebut diatas tadi, OPR adalah satu akronim yang bermaksud Overnight Policy Rate, atau dalam Bahasa Malaysia, ia dipanggil sebagai Kadar Dasar Semalaman.

Kadar Dasar Semalaman ni sebenarnya adalah kadar faedah yang tentukan oleh Bank Negara Malaysia dan ia diguna pakai apabila sesebuah institusi kewangan meminjamkan wang kepada institusi kewangan yang lain, untuk tempoh satu malam.

Tapi untuk apa sebenarnya sebuah institusi kewangan meminjam duit dari institusi lain untuk satu malam?

Apa itu Pinjaman Semalaman?

Perbuatan insitusi kewangan meminjam duit dari institusi kewangan lain untuk masa yang pendek bukanlah perkara yang baru. Ia merupakan perkara yang sangat biasa dalam institusi perbankan, dan ia dipanggil pinjaman semalaman.

Pinjaman semalaman ini digunakan untuk dua perkara;

- Memastikan sesebuah institusi kewangan mempunyai wang yang cukup untuk mencapai keperluan rizab berkanun, dan

- Menguruskan kecairan sesebuah institusi kewangan.

Di sini, kita boleh lihat yang OPR ni sebenarnya adalah kadar yang digunapakai oleh bank atau institusi kewangan dalam urusan pinjam-meminjam diantara mereka.

Jadi bagaimana sebenarnya ia boleh memberi kesan terhadap kita?

Kesan perubahan OPR kepada anda

Disebabkan kegunaan OPR ini secara dasarnya lebih terarah kepada institusi kewangan, maka sebarang perubahan juga boleh memberi kesan terhadap pelbagai aspek kehidupan kita, contohnya kadar pengangguran, inflasi, dan tumbesaran ekonomi.

Itu merupakan kesan kesan yang lebih besar dan meluas, jadi mari kita lihat kesan kesan perubahan OPR yang lebih spesifik kepada anda.

-

Perubahan OPR akan merubah kadar faedah pinjaman anda

Sebarang perubahan terhadap OPR akan memberikan kesan terhadap sebarang pinjaman yang menggunakan Kadar Asas Standard (KAS) untuk menentukan kadar faedah sesebuah pinjaman.

Jadi sebagai contoh, jika ia dikurangkan sebanyak 0.25% dan bank yang memberi pinjaman kepada anda mengekalkan margin keuntungan mereka, maka KAS pinjaman anda juga akan menurun sebanyak 0.25%.

Mari kita lihat satu contoh bagaimana perkara ini terjadi;

Ali mempunyai satu pinjaman perumahan dengan Bank B selama 30 tahun. Apa jadi jika OPR diturunkan sebanyak 0.25%, dan KAS pinjaman Ali juga diturunkan sebanyak 0.25%?

Senario A; OPR dikekalkan pada tahap biasa

| Jumlah Pinjaman | RM500,000 |

|---|---|

| Tempoh pinjaman | 30 tahun |

| Kadar faedah pinjaman rumah | KAS 2.80% 3.60% (2.80% + 0.8%) |

| Bayaran bulanan | RM2,273 |

| Jumlah faedah dibayar selepas 30 tahun | RM318,362 |

Senario B; OPR diturunkan sebanyak 0.25%

| Jumlah pinjaman | RM500,000 |

|---|---|

| Tempoh pinjaman | 30 tahun |

| Kadar faedah pinjaman rumah | KAS: 2.80% - 0.25% = 2.55% 3.35% (2.55% + 0.8%) |

| Bayaran bulanan | RM2,204 |

| Jumlah faedah dibayar selepas 30 tahun | RM293,284 |

Jadi dalam senario B, kita boleh lihat apabila OPR diturunkan, maka kadar faedah pinjaman kita juga akan diturunkan. Sebaliknya, jika kadar dinaikkan, maka kadar faedah pinjaman kita juga akan menaik.

-

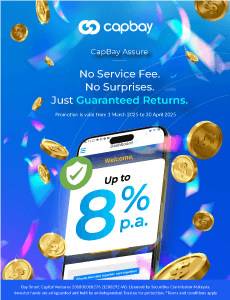

Kadar pulangan yang berkurang untuk akaun simpanan dan deposit tetap

Walaupun OPR diturunkan merupakan berita gembira untuk para peminjam dari bank, tapi ia merupakan berita yang tak berapa gembira untuk orang-orang yang menyimpan wang didalam akaun simpanan dan deposit tetap.

Ini adalah kerana jika ia diturunkan, maka kadar pulangan juga akan berkurangan.

Kesan OPR kepada negara

Walaupun pengurangan OPR mungkin merupakan berita gembira terhadap pihak pengguna, ada sebab kenapa BNM tak turunkan ia sesuka hati mereka.

Ini adalah kerana jika ia diturunkan, margin keuntungan pihak bank juga akan berkurang, dan ini pula boleh memberikan kesan terhadap saham perbankan dalam jangka masa pendek.

Jadi, BNM perlu memastikan kadar OPR sentiasa ditahap yang seimbang, untuk memastikan hasil yang terbaik untuk kedua dua pihak, iaitu pengguna dan juga bank.